8월 2주차 배당주 관리계획(매수, 보유, 매도 계획)

현재 22년 기준에 맞춘 ETF 를 참고하여 배당주 및 기술주 종목관리를 하고 있다.

ETF 는 매월 종목발굴 실적에 따라 변동된다.

이 글은 배당주 종목선정과 주간관리계획이다.

8월 참고 ETF: SPYD, SPHD, HDV, FDL, DVY

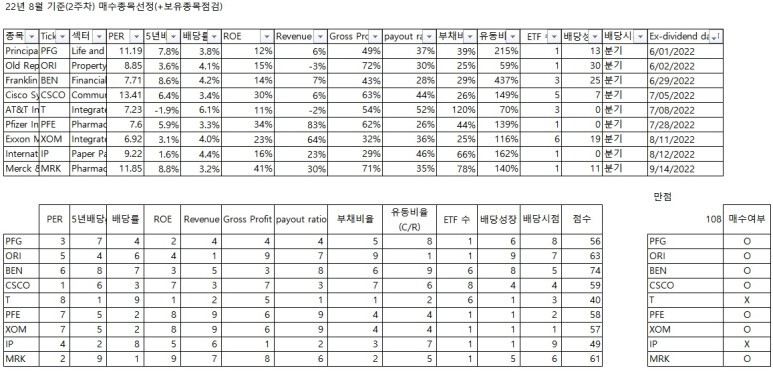

8월 2주차 배당주 종목관리계획을 세웠다.

종목 관리계획은 추가 혹은 신규 매수, 지속보유, 매도 3가지로 각각 O, -, X 로 표기하고 있다.

관리방식은 전과 같이 매수(O), 보유(-), 매도(-) 세가지 부분으로 분류해 각 종목별로 주간 관리계획을 짜본다.

관리계획 점수결과의 근거는 마지막에 기재했다.

이번 매수 종목으로는 PFG, ORI, BEN, CSCO, PFE, XOM, MRK 을 매수대상으로 선정했다.

PFG 가 새로 추가되었고 나머지 매수종목은 전주와 동일한 매수 종목이다. 특히 MRK 는 수주째 매수종목으로 선정되었지만 계속 매수체결을 못해 신규 매수종목으로 분류되고 있다.

매도대상은 IP, T 가 선정되었다. T는 매도종목으로 선정되었지만 미실현수익률 -2%가 되기 요원하여 매도하지 못할 것이다. 금액으로는 소액이지만 수익률로는 이제 -40%를 넘보고 있다. 매수대상이 되어야 추가매수로 물타기를 해야 그나마 손절이 가능할텐데 이것도 쉽지 않다. IP 는 현재 보유중인 것이 없으므로 신경쓸 것이 없다.

위와 같은 관리결과의 과정인 신규매수 종목과 기존 보유종목 점검과정을 기록한다.

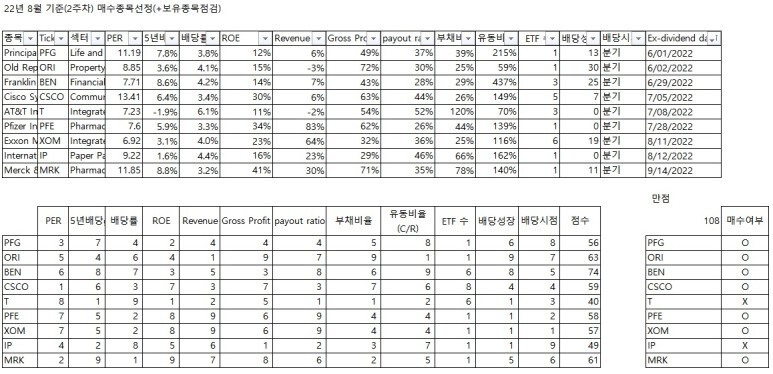

현재 참고하는 ETF를 통해 선정한 8월 2주차 신규매수 후보 종목은 다음과 같았다.

이번 신규매수 후보 종목은 IP, MRK, PFG 3종목이었다.

IP 는 수주째 연이어 기본적인 매수조건을 충족하여 신규매수 후보가 되었지만 최종적으로는 낮은 평가점수로 매도종목이 되었다.

다른 2종목은 모두 수차례 신규매수 후 익절까지 완료한 종목들이다. 다만 MRK와 달리 PFG 는 수개월만에 다시 보는 오랜만에 매수해보는 종목이다. IP 종목에서 보듯 신규매수 후보라고 반드시 매수대상이 되지는 않는다. 일정한 기준을 충족한 매수후보일 뿐이고 최종 관리계획에서 실제 매수여부를 결정한다.

현재 신규매수 후보 종목으로 선정되기 위한 기본조건은 다음과 같다.

기준: PER 50 이하, 부채비율 100% 이하, 유동비율 100% 이상, 배당률 3% 이상, 연속배당 10년이상, payout ratio 100% 이하, ROE +,5년 평균 배당상승률 +

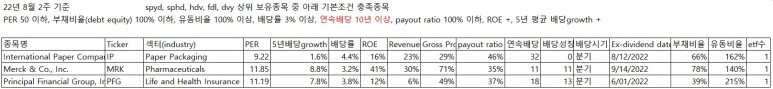

지난주 마지막 거래일 종가기준 보유 종목과 이에 대한 점검결과는 아래와 같았다.

보유종목 추가매수 조건은 부채비율과 유동비율 기준을 제외하고 신규매수 조건과 같다.

추가매수 조건에 미달하는 종목은 매수금지라고 표기하며 종목명과 티커에 노란색을 칠해 엑셀수식에서 매수대상에서 제외하도록 한다. 이번에는 추가매수 조건에 미달한 종목이 없었으므로 매수금지 종목은 없다.

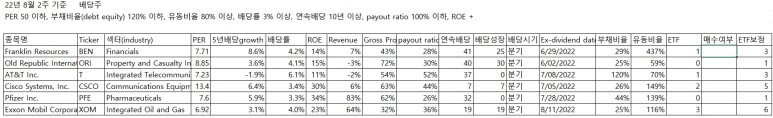

이번에는 보유종목이 ETF 지표에서 보통 신규매수종목보다 불리한 점을 감안해 ETF보정이라는 명목으로 ETF 지표를 추가했다. 매번 ETF 들이 보유하고 있는 종목들 중 신규매수종목을 평가하므로 자연히 신규매수종목은 기본 1을 깔고 가는 반면, 몇주째 보유하고 있는 종목은 0인 경우가 많다. 이 점을 보완하기 위해 보유종목의 추가매수에서 ETF 점수를 좀 높여주기 위해 ETF 보정 이라는 이름으로 ETF 점수를 부여하기로 했다. 일례로 본래 BEN 종목은 8월 참고 ETF 중 보유하고 있는 것이 없으나(0) 이를 다른 보유종목들과 비교했을 때는 6개 중 3위가 된다. BEN ETF 점수는 3이다.

점검목적이 8월 2주차 투자를 위한 기존 보유종목 점검이므로 8월 2주 기준이라고 적었다.

말하자면 이전 주차 마지막 거래일 기준으로 보유중인 종목들을 이번에 추가매수할지 여부를 점검하는 것이다.

기존 보유종목의 추가매수 조건은 신규매수 기준과 비슷하나 약간의 차이가 있다.

추가매수 기준: PER 50 이하, 배당률 3% 이상, 연속배당기간 5년 이상, payout ratio 100% 이하, ROE +

5년 평균 배당상승률 +, 둘 중 하나이상 충족(부채비율 120% 이하, 유동비율 80%(0.8) 이상)

위와 같이 신규매수 후보 종목 선정과 보유종목 점검을 마쳤다면 이들을 한 데 모아 종목관리 계획을 설정한다.

각각 매수, 보유, 매도로 종목별로 어떻게 처리할 지 계획을 짜는 것이다.

앞의 신규매수 후보 선정, 보유종목 점검 과정을 거쳐 최종 관리계획을 위와 같이 나타냈다.

맨 위 사진결과의 근거자료인 셈이다. 신규매수 후보와 보유종목을 한 곳에 모아 per 부터 유동비율까지 모두 비교해 순위를 매긴다. 그리고 이를 점수로 환산해 총점을 매겨 매수, 매도, 보유 종목을 결정한 것이다.

8월에는 이처럼 ETF 수 지표를 단순히 해당 종목을 보유한 ETF 갯수가 아니라 각 집단군(신규매수, 보유주식)에서의 상대적인 점수로 환산하려고 하고있다. 보유중인 종목은 시간이 갈수록 신규종목에 비해 ETF 점수가 극히 낮을 수 밖에 없기에 보유중인 종목과 신규종목을 각자의 집단 내에서 상대적인 점수를 받도록 해보았다.

앞으로도 보다 나은 합리적인 종목평가 방법을 연구해서 수익률을 높일 수 있도록 노력해본다.