12월 2주차 배당주 관리계획(매수, 보유, 매도 계획)

12월 2주차 배당주 종목관리계획을 세워본다.

현재 매달마다 참고하는 ETF 들을 점검하고 변경하고 있다. 배당률, 투자지역 등 기준에 부합하는 배당주 ETF 중 3달 평균 거래량 상위 5개 ETF 를 이달의 ETF 로 선정하고 있다. 이에 따라 12월 참고할 ETF는 다음과 같다.

참고 ETF: SDY, VYM, LVHD, REGL, DLN

종목 관리계획은 추가 혹은 신규 매수, 지속보유, 매도 3가지로 각각 O, -, X 로 표기하고 있다.

관리방식은 전과 같이 매수(O), 보유(-), 매도(-) 세가지 부분으로 분류해 각 종목별로 주간 관리계획을 짜본다.

관리계획 점수결과의 근거는 마지막에 기재했다.

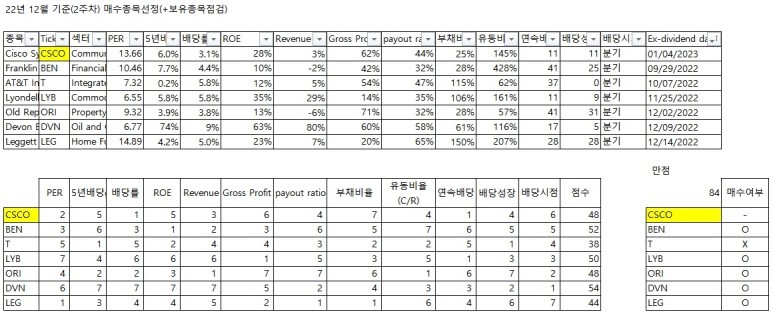

이번 매수 종목으로는 BEN, LYB, ORI, DVN, LEG 을 매수대상으로 선정했다.

LEG 1 종목이 매수대상으로 추가되었다. 다만 가장 낮은 점수로 가까스로 매수대상이 된 것으로 보아 이번주에만 잠깐 매수종목일 가능성이 높다.

매도대상은 T 가 선정되었다. T 는 현재 -40% 에 육박할 정도로 굉장히 미실현수익률이 낮다. 그나마 다행인 것은 보유수량도 적다는 것인데 어쨌든 매도 최소기준인 -2% 에 한참 요원한 수준이다.

CSCO 는 매수도 매도도 하지 않는 지속 보유대상이다. 배당률이 매수기준인 3.5% 에 못 미치면서 추가매수를 하지 않았다.

위와 같은 관리결과의 과정인 신규매수 종목과 기존 보유종목 점검과정을 기록한다.

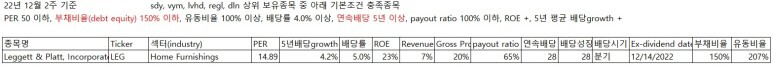

현재 참고하는 ETF를 통해 선정한 12월 2주차 신규매수 후보 종목은 다음과 같았다.

LEG 라는 신규 종목이 추가되었다. 이 종목은 최종 매수대상으로 이어졌지만 신규 매수종목이 반드시 최종 매수대상이 되지는 않다.

현재 신규매수 후보 종목으로 선정되기 위한 기본조건은 다음과 같다.

기준: PER 50 이하, 부채비율 150% 이하, 유동비율 100% 이상, 배당률 4% 이상, 연속배당 5년이상, payout ratio 100% 이하, ROE +,5년 평균 배당상승률 +

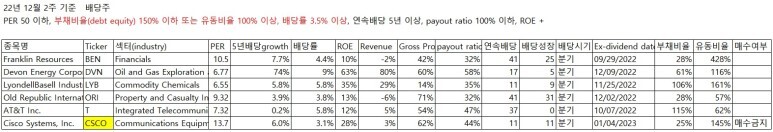

지난주 마지막 거래일 종가기준 보유 종목과 이에 대한 점검결과는 아래와 같았다.

보유종목 추가매수 조건은 부채비율과 유동비율 기준을 각각 150%, 100%로 조정했다. 배당률은 3.5%로 상향했다. 1월부터는 배당률 기준을 4.0%로 높이려고 한다.

추가매수 조건에 미달하는 종목은 매수금지라고 표기하며 종목명과 티커에 노란색을 칠해 엑셀수식에서 매수대상에서 제외하도록 한다. 추가매수 조건에 미달한 종목은 CSCO 로 현재 미미한 주가로 한동안 익절을 통한 현금확보가 불가할 것으로 보이는 종목이다.

점검목적이 12월 2주차 투자를 위한 기존 보유종목 점검이므로 12월 2주 기준이라고 적었다.

말하자면 이전 주차 마지막 거래일 기준으로 보유중인 종목들을 이번에 추가매수할지 여부를 점검하는 것이다.

기존 보유종목의 추가매수 조건은 신규매수 기준과 비슷하나 약간의 차이가 있다.

추가매수 기준: PER 50 이하, 배당률 3.5% 이상, payout ratio 100% 이하, ROE +, 5년 평균 배당상승률 +

, 둘 중 하나이상 충족(부채비율 150% 이하, 유동비율 100%(1.0) 이상)

위와 같이 신규매수 후보 종목 선정과 보유종목 점검을 마쳤다면 이들을 한 데 모아 종목관리 계획을 설정한다.

각각 매수, 보유, 매도로 종목별로 어떻게 처리할 지 계획을 짜는 것이다.

앞의 신규매수 후보 선정, 보유종목 점검 과정을 거쳐 최종 관리계획을 위와 같이 나타냈다.

맨 위 사진결과의 근거자료인 셈이다. 신규매수 후보와 보유종목을 한 곳에 모아 per 부터 유동비율까지 모두 비교해 순위를 매긴다. 그리고 이를 점수로 환산해 총점을 매겨 매수, 매도, 보유 종목을 결정한 것이다.

12월에는 기준금리 인상에 따라 배당률 기준을 높였다. 배당률 기준이 높아지면서 기존 기준대로는 매수할 수 있는 종목이 없어지면서 부채비율, 유동비율, 연속배당년수 기준을 완화했으며 신규/추가 매수기준, ETF 선정방식 등 여러방면에서 개선했다.

앞으로도 보다 나은 합리적인 종목평가 방법을 연구해서 수익률을 높일 수 있도록 노력해본다.