23년 3월 1주차 배당주 종목관리계획을 세운다.

지난 2월 미국금리인상 등 특정 이슈가 발생하지 않은 관계로 이번 3월 종목관리계획은 배당률 포함 많은 기준이 2월과 동일하다. 두가지 달라진 것이 있다. 하나는 지난 2월 신규 매수종목 관리에는 옆에 해당 종목의 출신 ETF 를 기입했는데, 이를 반영했다. 이번 3월부터는 전월 한번도 신규 매수종목을 배출하지 못한 ETF 는 다음달 매수 참고 ETF 에서 제외한다. 종목선정에 기여하지 않는 ETF 들을 골라내어 다음달에 이런 ETF 가 또 참고 ETF 로 선정되지 않기 위함이다. 이것은 작년에 사용했던 방식이기도 하다. 다만 이것은 신규 매수종목이며 최종 매수대상은 아니다.

나머지 하나는 가격기준으로, 이전에는 1주당 주가100$ 이상이면 매수하지 않은 것을 120$로 기준상향했다. 지난 2월 최종매수 대상인 종목들이 몇 없었다. 내 매수기준이 많이 빡셌기 때문일까. 때문에 현재 매수기준 중 가장 조절이 쉬운 가격기준을 조정했다. 앞으로는 1주당 주가 120$ 이하일 경우 매수한다.

배당률, 투자지역, 거래량 등 여러 요건을 고려해 배당주 ETF 5개를 이달의 ETF 로 선정했다.

23년 3월 참고할 ETF는 다음과 같다.

참고 ETF: PEY, SPHD, DIV, SPYD, RDIV

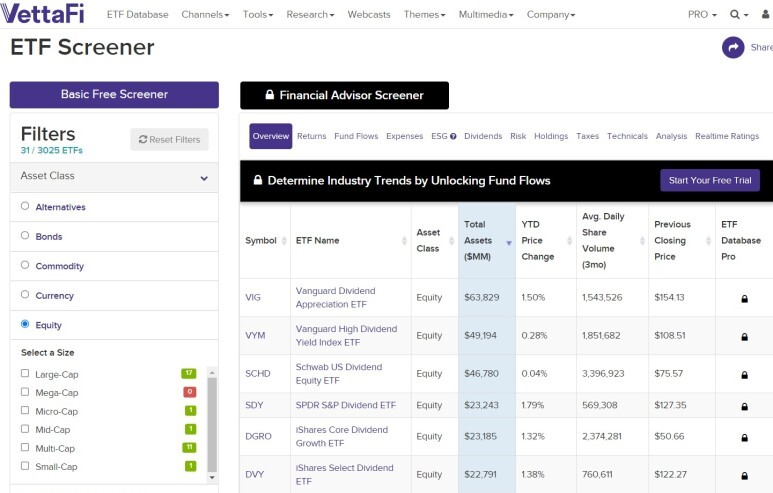

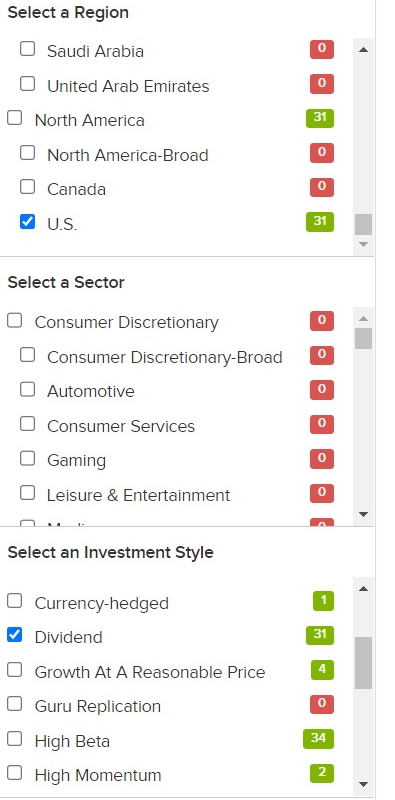

ETF 선정은 투자지역(미국), inception date(2019.12.31), 특정 카테고리(에너지, 인프라 등) 편중 X, 3month daily volume 100,000 이상 이라는 기본조건을 만족하는 ETF 중 investment style: dividend 를 필터링했다. 그리고 daily volume 순으로 정렬한 뒤, 이를 배당률 순으로 5순위까지 선정했다.

ETF screener 에서 위에 언급한 조건대로 필터링 하면 조건에 맞는 ETF 들의 목록이 나타난다. 여기서 뽑은 ETF 중 투자지역이 미국이면서 배당률이 가장 높은 상위 5개 ETF 가 3월 참고 ETF가 된다.

첫 화면에서는 overview 로 etf 들이 나열된다. Return, Fund flow 등 각 중심 카테고리에 따라 순서만 달라질뿐 같은 ETF 들이 나타난다. 그런데 overview 화면에서는 거래량과 배당률이 동시에 보이지 않는다.

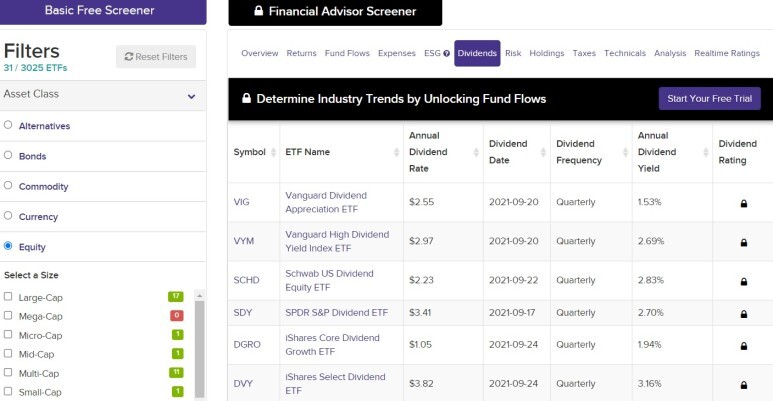

dividend 카테고리를 누르면 배당률 순으로 etf 들을 볼 수 있는데, 또 volume 이 보이지 않는다. 이 때는 엑셀에서 간단한 수식을 이용해 정렬시킨 뒤 원하는 데이터를 뽑아낸다. 먼저 overview 화면의 거래량 순으로 etf 들을 나열한 뒤, 이들의 배당률을 입력하고 다시 배당률 순으로 나열한다.

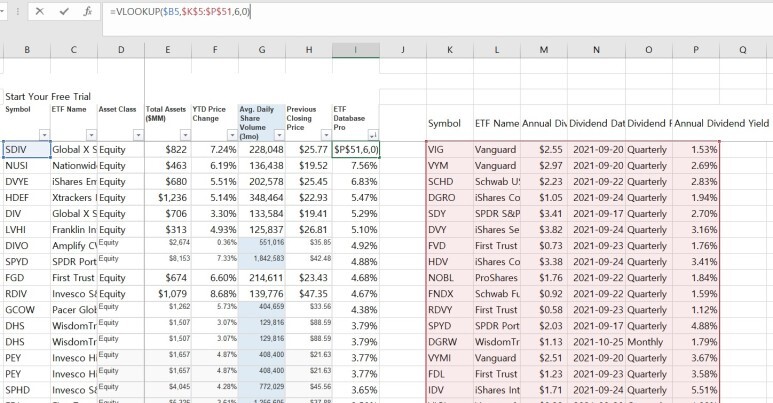

이 사진은 원리를 설명하기 위한 것으로, 실제 데이터 결과는 매월 조금씩 달라진다. 왼쪽은 overview 로 거래량만이 나온 데이터, 오른쪽은 dividend 만이 나온 데이터이다.

여기서 vlookup 수식을 이용해 각 ETF 들의 배당률을 입력한다. 예를 들어 SDIV 의 배당률을 오른쪽 데이터에서 찾아 입력하는 것이다.

그 뒤 배당률 기준으로 내림차순 정렬을 하면 배당률 기준으로 가장 높은 것부터 낮은 것까지 정렬된다. 여기서 상위 5개를 뽑아내면 된다. 하지만 단순히 상위 5개를 뽑으면 이들이 2가지 기준에 부합하는지 알 수 없다. 하나는 해당 ETF 가 지난달 1개 이상 신규매수종목을 배출했는지이고, 나머지 하나는 해당 ETF 의 투자지역(region)이 미국인지 이다. DHS 의 경우 지난 2월 1개의 신규매수종목도 배출하지 못했으므로 3월 참고 ETF 에서 탈락한다.

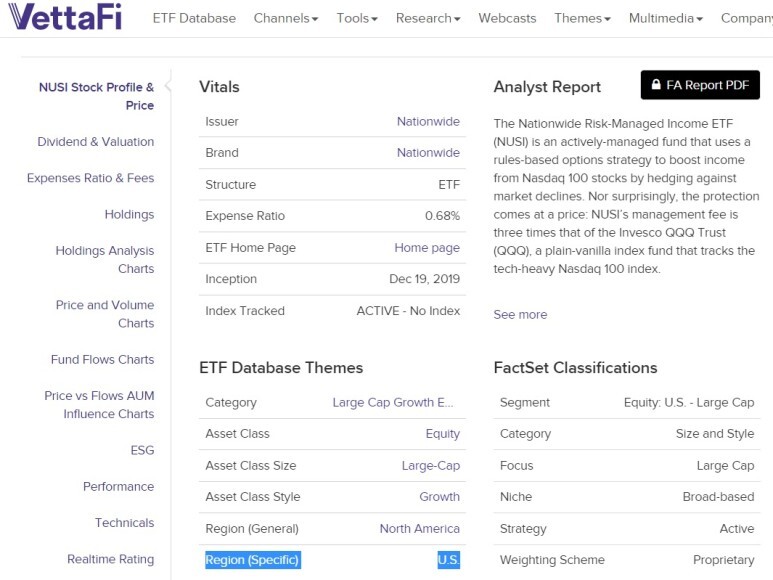

문제는 각 ETF 들의 투자지역(region)이 미국인지가 표에 나오지 않는 것이다. 이 부분은 일일이 검색해서 알아내야 한다. 표의 SDIV, NUSI, DVYE 를 etfdb.com 에 검색하면 이들의 투자지역이 미국인지를 알 수 있다. 더불어 해당 ETF 의 투자가 특정 섹터에 집중되어있는지도 알 수 있다.

이렇게 하나씩 찾으면 몇 분 안에 region 미국인 ETF 들을 찾게 되며 이들 중 배당률 높은 5개가 3월 참고 ETF 가 되는 것이다.

3월은 신규 종목매수를 위한 기준은 신규매수/추가매수 기준을 포함해 전혀 변화가 없었다. 아직 금리인상 소식이 없으므로 일단 이전과 동일하게 진행하기로 했다.

이제 3월 1주차 배당주 종목관리를 해보도록 한다.

종목 관리계획은 추가 혹은 신규 매수, 지속보유, 매도 3가지로 각각 O, -, X 로 표기하고 있다.

관리방식은 전과 같이 매수(O), 보유(-), 매도(-) 세가지 부분으로 분류해 각 종목별로 주간 관리계획을 짜본다.

관리계획 점수결과의 근거는 마지막에 기재했다.

종목 관리계획은 추가 혹은 신규 매수, 지속보유, 매도 3가지로 각각 O, -, X 로 표기하고 있다.

관리방식은 전과 같이 매수(O), 보유(-), 매도(-) 세가지 부분으로 분류해 각 종목별로 주간 관리계획을 짜본다.

관리계획 점수결과의 근거는 마지막에 기재했다.

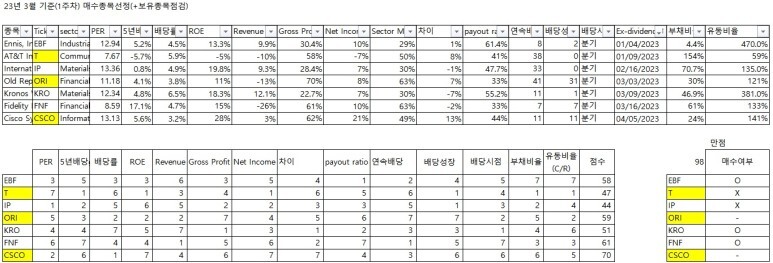

이번 매수 종목으로는 EBF, KRO, FNF 를 매수대상으로 선정했다.

매수 종목의 수가 매우 늘었다. 지난주 여러 주식들의 가격이 하락해 배당률 기준 4.5% 충족하는 종목이 많아졌다. 그리고 이번 3월 참고 ETF 를 만든 것도 새로운 종목들이 많아진 이유로 생각된다. 신규매수 가능종목은 3종목이 나타났고, 모두 최종매수 대상이 되었다. 보유종목 추가매수가 단 한종목도 없었다.

위와 같은 관리결과의 과정인 신규매수 종목과 기존 보유종목 점검과정을 기록한다.

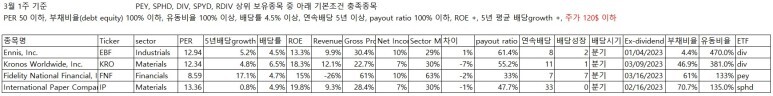

현재 참고하는 ETF를 통해 선정한 3월 1주차 신규매수 후보 종목은 다음과 같았다.

신규매수 4종목이 추가되었다. 이 중 3종목이 최종매수대상이 되었다. 이렇듯 모든 신규매수 대상이 최종매수대상으로 이어지지는 않는다. 신규매수 후보 종목은 말그대로 최소의 매수조건을 충족한 후보종목으로 반드시 최종매수까지 이어지지는 않다.

현재 신규매수 후보 종목으로 선정되기 위한 기본조건은 다음과 같다.

기준: PER 50 이하, 부채비율 100% 이하, 유동비율 100% 이상, 배당률 4.5% 이상, 연속배당 5년이상, payout ratio 100% 이하, ROE +,5년 평균 배당상승률 +, 주가 120$ 이하

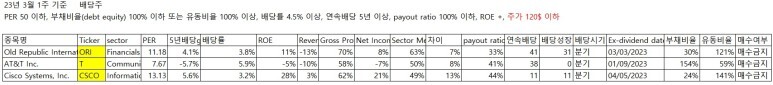

지난주 마지막 거래일 종가기준 보유 종목과 이에 대한 점검결과는 아래와 같았다.

보유종목 추가매수 조건은 대부분 지난달과 동일한데, 주가 기준만 120$ 로 상향했다.

추가매수 조건에 미달하는 종목은 매수금지라고 표기하며 종목명과 티커에 노란색을 칠해 엑셀수식에서 매수대상에서 제외하도록 한다. 이번에는 보유중목 전원 추가매수 조건에 미달했다.

점검목적이 3월 1주차 투자를 위한 기존 보유종목 점검이므로 3월 1주 기준이라고 적었다.

말하자면 이전 주차 마지막 거래일 기준으로 보유중인 종목들을 이번에 추가매수할지 여부를 점검하는 것이다.

기존 보유종목의 추가매수 조건은 신규매수 기준과 비슷하나 약간의 차이가 있다.

추가매수 기준: PER 50 이하, 배당률 4.5% 이상, payout ratio 100% 이하, ROE +, 5년 평균 배당상승률 +

, 둘 중 하나이상 충족(부채비율 100% 이하, 유동비율 100%(1.0) 이상) , 주가 120$ 이하

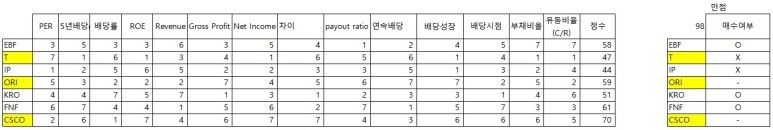

위와 같이 신규매수 후보 종목 선정과 보유종목 점검을 마쳤다면 이들을 한 데 모아 종목관리 계획을 설정한다.

각각 매수, 보유, 매도로 종목별로 어떻게 처리할 지 계획을 짜는 것이다.

앞의 신규매수 후보 선정, 보유종목 점검 과정을 거쳐 최종 관리계획을 위와 같이 나타냈다.

맨 위 사진결과의 근거자료인 셈이다. 신규매수 후보와 보유종목을 한 곳에 모아 per 부터 유동비율까지 모두 비교해 순위를 매긴다. 그리고 이를 점수로 환산해 총점을 매겨 매수, 매도, 보유 종목을 결정한 것이다.

3월은 매매기준 중 지난달의 신규매수 종목 배출 ETF 여부가 추가되었다. 그리고 1주당 주가 120$ 로 가격기준이 상향되었다. 이 외에는 모든 기준이 지난달과 동일하다.

'투자이야기' 카테고리의 다른 글

| 3월 2주차 배당주 관리계획(매수, 보유, 매도 계획) (0) | 2023.03.14 |

|---|---|

| 3월 1주차 기술성장주 관리계획(매수, 보유, 매도 계획) (0) | 2023.03.07 |

| 23년 2월 음원저작권 수익- 적어진 수익금, 아직 괜찮은 수익률 (0) | 2023.03.02 |

| 23년 1월 음원저작권 수익- 상쾌한 23년 첫 투자결과 (0) | 2023.02.28 |

| 2월 4주차 기술성장주 관리계획(매수, 보유, 매도 계획) (1) | 2023.02.28 |